Ministero dei Trasporti e della Navigazione

Servizio di Pianificazione e Programmazione

I Quaderni del Piano Generale dei Trasporti

(luglio 1999)

Politiche per la logistica

e il trasporto merci: logistica e intermodalità

CAPITOLO

2 Logistica e terziarizzazione

2.1. La logistica

2.1.1 Definizione di

logistica

La logistica era, fino a

qualche anno fa, materia delle accademie militari. Lo sviluppo della logistica in campo

industriale ha origini piuttosto recenti. In Italia, le prime circoscritte applicazioni

(prevalentemente interventi di razionalizzazione nel settore della distribuzione fisica

dei prodotti) risalgono agli anni ‘70. Trattando di Logistica Civile occorre in

realtà operare una distinzione tra:

Logistica Industriale

(Industrial/Business Logistics) che ha come obiettivo la gestione fisica, informativa,

organizzativa del flusso dei prodotti dalle fonti di approvvigionamento ai clienti finali;

Bulk Logistics

, che

riguarda la gestione e la movimentazione di materiali sfusi, generalmente materie prime

quali petrolio, carbone, cereali, etc., in grossi quantitativi;

Project Logistics

,

che riguarda la gestione ed il coordinamento delle operazioni riguardanti la progettazione

e la realizzazione di sistemi complessi (centrali elettriche, impianti chimici,

stabilimenti industriali, etc.)

Logistica dei Sistemi

Riparabili

o RAM (Reliability, Availability, Maintainability) Logistics, che si occupa

della gestione dei prodotti ad alta tecnologia (telecomunicazioni, velivoli, armamenti,

megacomputer, etc.) per i quali sono essenziali caratteristiche come affidabilità,

disponibilità e manutenibilità.

2.1.2 Evoluzione del

concetto di logistica industriale

La definizione di logistica

industriale ha avuto una significativa evoluzione nel tempo. Nel corso degli anni ’80

la funzione logistica è andata progressivamente consolidandosi nelle aziende,

qualificando il proprio intervento e ottenendo considerevoli risultati attraverso

l’integrazione della internal supply chain

(approvvigionamento-produzione-distribuzione). Questa concezione della logistica che oggi

si può definire "tradizionale", rispondeva ad una visione della competitività

tra imprese sostanzialmente basata sulla efficienza interna delle imprese stesse. Il focus

era posto sulla qualità dei prodotti e sul contenimento dei costi; la strategia per

perseguire entrambi questi obiettivi era basata sull’integrazione della internal

supply chain.

Un modello concettuale

della logistica all’epoca largamente condiviso è stato quello noto come logistics

pipeline: la missione della logistica era principalmente rivolta al coordinamento

delle funzioni che all’interno dell’azienda gestivano, tradizionalmente in modo

autonomo e spesso conflittuale tra loro, il flusso dei materiali e delle relative

informazioni, ossia le funzioni: approvvigionamenti, produzione, distribuzione.

La concezione in esame

traspare chiaramente anche dalle definizioni di logistica assunte all’epoca dalle

diverse associazioni nazionali del settore. Per tutte si può citare quella approvata nel

1985 all’atto della trasformazione del National Council of Physical Distribution

Management nell’attuale Council of Logistics Management (USA) e tuttora in vigore:

"Il processo di pianificazione, implementazione e controllo di un efficiente ed

efficace (dal punto di vista dei costi) flusso e immagazzinamento di materie prime,

prodotti in corso di lavorazione, prodotti finiti e delle relative informazioni dal punto

di origine al punto di consumo allo scopo di soddisfare le esigenze dei clienti".

Nello studio ELA- ATKearney

(Logistics Excellence in Europe, 1993), che presenta una sintesi dello stato

dell’arte in circa 1000 aziende europee, si evidenzia come solo nel 50% delle aziende

il responsabile della logistica abbia anche autorità sul processo di pianificazione della

produzione e solo nel 30% sul processo di approvvigionamento.

Questo approccio, ancorchè

compiutamente realizzato solo da una parte delle aziende, può essere tuttavia già

considerato concettualmente superato. Sia le mutate esigenze dei mercati (consumatori

sempre più esigenti), sia le trasformazioni tecnologiche e organizzative in atto nelle

imprese (segnatamente, la tendenza verso soluzioni del tipo lean production per

quanto riguarda i processi produttivi; verso forme di partnership supportate dalla

diffusa adozione di soluzioni extended enterprise per quanto riguarda i rapporti

con i fornitori esterni), stanno profondamente modificando la concezione della logistica.

A queste trasformazioni si

aggiunge la crescente esigenza di gestire, in modo globalmente più economico ed

ecologicamente più appropriato, gli enormi quantitativi di imballaggi e prodotti dismessi

al termine della loro vita utile, in modo da aumentarne la riutilizzabilità e la

riciclabilità.

In definitiva, mentre in

passato la competitività era giocata singolarmente tra le aziende, già oggi, e

presumibilmente sempre più in futuro, la competitività si giocherà fra sistemi

logistici, fra sistemi cioè che comprendono a monte i fornitori ed a valle i clienti, ai

diversi livelli (imprese di distribuzione, gruppi di acquisto, singoli punti vendita), con

una forte attenzione ai consumatori finali.

Una diretta e rilevante

conseguenza del passaggio all’integrazione della external supply chain è data

dall’ampliamento dell’ambito territoriale di intervento della logistica.

Infatti, mentre l’integrazione della internal supply chain coinvolge

sostanzialmente solo le strutture aziendali ed è quindi in buona misura dominabile

dall’azienda stessa, l’integrazione della external supply chain coinvolge

progressivamente le strutture nazionali/sovranazionali. In altri termini, assumono un

ruolo rilevante sia l’efficienza del sistema Paese (diffusione e funzionalità delle

infrastrutture quali trasporti e comunicazioni, snellezza dei regolamenti, delle procedure

e della burocrazia in senso lato), sia il grado di integrazione di un Paese con i suoi

mercati di riferimento.

2.1.3 La difficile missione

della logistica

La logistica è chiamata a

gestire:

una gamma assai dilatata

di articoli e sensibilmente in crescita (è stato ad esempio stimato che nel solo comparto

dei prodotti per la salute, l’igiene, la bellezza e la cura della persona sono

presenti sul nostro mercato circa 80.000 codici diversi);

una maggiorefrequenza

di lancio di nuovi prodotti, conseguente sia ad un generale accorciamento della vita

utile degli stessi, sia alla speranza di centrare con qualcuno di essi i gusti di un

importante segmento di mercato; ad esempio nel settore dei prodotti grocery

(prodotti per la casa, detersivi ecc.), l’incremento annuo della gamma è

dell’ordine del 10%);

la compressione dei

tempi di risposta, per seguire prontamente le mutevoli esigenze di mercati turbolenti;

l’incremento della

frequenza delle consegne

, sia di materiali e componenti per i processi produttivi, sia

di prodotti finiti per i punti vendita (segnatamente, i punti vendita collocati nelle zone

urbane ad alto costo per metro quadrato richiedono una elevata frequenza dei rifornimenti

per potere utilizzare le loro aree come spazio espositivo aperto al pubblico, piuttosto

che come depositi; nei supermercati urbani, per molti prodotti l’unica scorta è

quella presente sugli scaffali di vendita);

elevata puntualità

delle consegne

, richiesta sia dai sistemi produttivi JIT (per definizione) sia, sempre

più frequentemente, dai punti vendita dei prodotti finiti (per evitare interferenze con

la presenza dei clienti; a causa di limitazioni poste agli orari di consegna delle merci

in ambito urbano, etc.).

2.1.4 Il sistema logistico

Il sistema logistico,

altrimenti detto "catena logistica" o "filiera logistica" o ancora

"industrial supply chain", è l’insieme delle infrastrutture, delle

attrezzature, delle risorse e delle politiche operative che permettono il flusso delle

merci e delle relative informazioni, dall’acquisizione delle materie prime e dei

materiali ausiliari attraverso la produzione fino alla distribuzione dei prodotti finiti

ai clienti. I concetti fondamentali che caratterizzano il sistema logistico,

nell’impostazione tipica della logistica integrata, sono due:

la considerazione di tutte

le attività logistiche come sistema di sottosistemi interrelati;

la gestione di un flusso,

fisico e informativo, interfunzionale, contrapposta ad una gestione di tipo settoriale per

funzione aziendale o per centro di costo.

Anche se tutte le attività

del sistema logistico sono di fatto integrate fra di loro, esse possono essere

raggruppate, ai fini dell’analisi, in tre aree significative ed omogenee:

sistema delle strutture

fisiche (rete logistica)

, comprendente l’insieme degli impianti, dei sistemi di materials

handling, dei collegamenti di trasporto che consentono il flusso fisico dei materiali

dalle fonti di approvvigionamento fino ai mercati di vendita;

sistema gestionale

,

comprendente tutte le attività a carattere gestionale (politiche, procedure, strumenti,

tecniche gestionali e di controllo, etc.) riguardanti sia le singole aree della logistica

sia la programmazione e il coordinamento del sistema logistico nel suo complesso. In

generale, le principali funzioni/attività del sistema gestionale sono: previsione delle

vendite; gestione delle scorte; programmazione della produzione; approvvigionamenti,

gestione ordini e fatturazione; servizio al cliente; gestione dei trasporti; gestione

degli impianti logistici; pianificazione della logistica; elaborazione e controllo del

budget logistico;

sistema organizzativo

,

comprendente tutte le strutture organizzative, nonché le risorse manageriali e umane

necessarie per gestire al meglio il sistema logistico.

Il sistema logistico taglia

trasversalmente tutta l’azienda e risulta necessariamente interfacciato con la

produzione, con il marketing e le vendite e, in minor misura, con la funzione

amministrativo-finanziaria. Risulta pertanto pesantemente condizionato dalle decisioni

prese in queste aree funzionali e, a sua volta, può diventare fattore condizionante nei

loro confronti.

Il sistema logistico si

configura come un sistema costituito da un insieme di sottosistemi interdipendenti.

L’approccio sistemico fornisce dunque un quadro concettuale di riferimento per la

progettazione e la gestione del sistema stesso, consentendo di individuare i singoli

sottosistemi e di esplicitarne le reciproche relazioni di interdipendenza. La corretta

individuazione delle cause che determinano l’insorgere di specifici sintomi di

inefficienza in un singolo sottosistema richiede una dettagliata analisi di tutte le

possibili relazioni di interdipendenza che legano il sottosistema considerato agli altri.

La visione integrata del

sistema logistico consente di perseguire l’ottimizzazione dell’intero sistema,

che non necessariamente coincide con l’ottimizzazione dei singoli sottosistemi.

Questa impostazione porta ad ottenere riduzioni di costo altrimenti impossibili e un

efficace coordinamento del processo logistico superando il tradizionale frazionamento

delle responsabilità e quindi un miglioramento del controllo gestionale sull’intero

processo e sulle singole componenti.

2.1.5. Il canale

distributivo

Il canale distributivo può

essere definito come la struttura costituita dalle unità organizzative intra-aziendali

(vendite, distribuzione, etc.) e/o dagli operatori extra-aziendali (intermediari,

grossisti, dettaglianti, distributori terzi, etc.) attraverso cui i materiali, i prodotti

finiti o i servizi vengono venduti e trasferiti al consumatore finale. Esso comprende il

canale commerciale, nel quale avvengono le transazioni tipicamente commerciali (vendita,

fatturazione, etc.) e il canale logistico in cui avvengono i trasferimenti fisici dei

prodotti (trasporti, consegna locale, etc.). Questi due canali possono coincidere

totalmente, solo in parte od essere completamente separati.

Il canale distributivo è

caratterizzato dalla cooperazione di più imprese aventi come scopo comune quello di far

arrivare i prodotti sul mercato nell’assortimento richiesto, nel luogo richiesto e

nel tempo richiesto. Questo obiettivo può richiedere che presso ogni nodo della rete

distributiva vengano effettuate operazioni di concentramento, selezionamento e smistamento

dei prodotti destinati alla vendita.

L’attività di

concentramento si riferisce alla raccolta delle merci, generalmente in lotti di grandi

dimensioni, provenienti da fonti di approvvigionamento. Il selezionamento (o picking)

riguarda la preparazione dell’insieme di prodotti, nella gamma e nella quantità

richiesta, destinati ai diversi nodi, collocati a valle, nella rete distributiva;

l’attività di smistamento consiste nel far arrivare i prodotti

nell’assortimento richiesto, nel luogo di destinazione e nel tempo assegnato. Ciò

comporta un incremento del valore aggiunto dei prodotti e giustifica di conseguenza

l’esistenza di intermediari (ad esempio grossisti) nel canale distributivo che

collega l’azienda produttrice al consumatore finale.

La razionalizzazione della

struttura del canale distributivo presuppone che le funzioni svolte dai diversi

intermediari presentino le minime sovrapposizioni e duplicazioni. Dal punto di vista

logistico le attività significative che avvengono all’interno del canale

distributivo sono: il trasporto, lo stoccaggio e la movimentazione dei prodotti.

Le attività di trasporto

sono connesse con le funzioni di trasferimento, raccolta e smistamento dei prodotti presso

i diversi operatori presenti nella rete distributiva.

Le attività di

stoccaggio si rendono necessarie nei vari nodi del canale distributivo sia perché la

raccolta/selezionamento/smistamento dei materiali deve essere normalmente effettuata in

anticipo rispetto al manifestarsi della domanda commerciale sia per tener conto delle

caratteristiche di variabilità della domanda stessa.

Le attività di

movimentazione all’interno degli impianti di distribuzione presentano una elevata

incidenza sui costi complessivi di distribuzione. E’ pertanto opportuno ridurre al

minimo le manipolazioni della merce in transito lungo il canale distributivo, sia

riducendo i nodi sia ipotizzando opportune unità di carico.

La rete logistica è

costituita di "nodi" (corrispondenti agli impianti produttivi e distributivi) e

di "archi" (corrispondenti alle operazioni di trasporto fra un nodo e

l’altro). Dal punto di vista dinamico la rete logistica può essere vista come un

insieme di flussi di materiali in cascata, regolati dall’andamento della domanda

commerciale, in cui i "nodi" di livello inferiore vengono riforniti dai

"nodi" di livello superiore. I mezzi di movimentazione e di trasporto

costituiscono il supporto fisico che consente il flusso dei materiali attraverso i nodi

della rete.

In generale le relazioni

esistenti all’interno della rete logistica sono di due tipi: spaziali e temporali. La

struttura spaziale della rete riguarda la modalità di dislocazione degli impianti e la

configurazione dei relativi collegamenti. La struttura temporale della rete riguarda la

distribuzione temporale dei flussi di materiali e le conseguenti variazioni dei livelli di

scorte localizzate negli impianti. I collegamenti fra i nodi della rete logistica possono

presentare caratteristiche estremamente complesse e diversificate: interscambi fra

stabilimenti; spedizioni dirette da stabilimento a cliente; spedizioni dirette da

magazzino centrale a cliente, etc.

I nodi della rete logistica

possono essere distinti in nodi terminali (fornitori da un lato e clienti dall’altro)

e nodi intermedi. Questi ultimi possono essere a loro volta distinti in impianti di

produzione ed in impianti di tipo logistico (centri distributivi, depositi periferici,

transit point, etc.).

L’inserimento di

magazzini intermedi all’interno della rete logistica è motivato fondamentalmente da

due ordini di ragioni: esigenze di livello di servizio (localizzare il prodotto finito il

più vicino possibile al mercato) oppure esigenze di riduzione dei costi logistici

(raggruppare le spedizioni relative a diversi prodotti in modo da ottenere significative

economie di trasporto). Il primo caso è tipico dei depositi periferici localizzati nelle

aree di mercato, il secondo è tipico dei centri distributivi che raccolgono le merci

provenienti da numerosi fornitori e riforniscono i clienti ottimizzando i carichi mediante

il raggruppamento di prodotti diversi.

Dal punto di vista

temporale i flussi di materiali all’interno della rete e gli accumuli di scorte

localizzati negli impianti devono consentire l'integrazione dei diversi cicli operativi

(cicli di approvvigionamento, cicli di produzione, cicli di trasporto, cicli di consumo)

dalla fase di approvvigionamento alla vendita finale.

Occorre osservare che i

cicli di trasporto risultano strettamente dipendenti dalla configurazione spaziale della

rete.

Gli accumuli di scorte nei

nodi della rete sono resi necessari dall’impossibilità di ottenere una perfetta

sincronizzazione dei diversi cicli operativi, ciascuno dei quali è subordinato a vincoli

specifici.

2.1.6 Magazzini e

piattaforme logistiche

Mentre in passato il

magazzino era spesso considerato un semplice "contenitore", tendenzialmente

isolato dal contesto in cui si trovava ad operare, oggi, la nuova tendenza, dettata dalla

visione integrata della catena logistica, vede invece i magazzini come "nodi"

fondamentali della rete logistica, con una loro funzionalità definita dalla specifica

collocazione all’interno di tale rete.

Le principali funzioni

operative dei magazzini possono essere ricondotte allo stoccaggio, movimentazione e

controllo delle scorte e allo smistamento delle merci in arrivo/partenza a seconda delle

diverse origini/destinazioni. Per quanto riguarda la prima funzione l’impiego del

magazzino si rende necessario nei "nodi" della rete logistica in cui, per

svariati motivi si verifica la formazione di scorte, che solitamente deriva

dall’impossibilità di ottenere una soddisfacente sincronizzazione dei flussi di

materiali, in ingresso ed in uscita, facenti capo a specifici nodi della rete logistica,

oppure dall’esigenza di garantire un desiderato livello di servizio al mercato.

Dal punto di vista della

collocazione all’interno della filiera logistica i magazzini possono essere suddivisi

in:

magazzini di fabbrica:

magazzini di materie prime, semilavorati, interoperazionali (utilizzati come polmone di

disaccoppiamento tra due fasi successive del processo produttivo);

magazzini di rete:

magazzini di prodotto finito interfacciati con il mercato dei clienti.

I magazzini di prodotto

finito possono a loro volta essere suddivisi, in relazione alla funzione svolta o alla

loro collocazione all’interno della rete distributiva, in:

magazzini centrali, spesso

annessi agli stabilimenti di produzione;

centri distributivi: si

tratta di magazzini collocati in una posizione intermedia all’interno della rete

distributiva (con funzione di copertura di una specifica area geografica), cui fanno capo

i materiali provenienti da diversi fornitori e/o stabilimenti di produzione. Tale

concentrazione consente la formazione di carichi completi, comprendenti il mix di prodotti

desiderato, destinati ai diversi clienti della zona servita (più raramente anche a

depositi periferici). E’ la tipica struttura utilizzata dai principali operatori

della grande distribuzione per servire i punti vendita al dettaglio;

magazzini periferici,

caratterizzati da una prevalenza della funzione di picking (allestimento e preparazione

ordini) e dislocati nei diversi bacini di domanda. Sono usualmente realizzati per

garantire un adeguato servizio ai clienti in termini di tempo di consegna nonostante la

dispersione geografica del mercato. E’ una struttura tipica nel settore dei beni

di largo consumo;

transit point

(centri di smistamento, piattaforme di transito): infrastrutture in cui le merci in

consegna ai clienti giungono dal magazzino centrale, generalmente a carichi completi, e

vengono successivamente smistate e trasferite sugli automezzi di piccole dimensioni

adibiti alla consegna locale. Le merci giacenti presso il transit point sono costituite

unicamente da scorte in transito (verso il cliente o di ritorno verso il

produttore).

Indipendentemente dalle

caratteristiche dimensionali o operative, un magazzino è un sistema a blocchi

comprendente diversi sottosistemi interagenti: ricevimento e controllo merci; stoccaggio

prodotti; prelievo di unità di carico; prelievo frazionato (picking); imballaggio e altre

lavorazioni; spedizione.

Alle attività tradizionali

si aggiungono spesso attività innovative quali la personalizzazione dei prodotti (per

area di mercato, per canale di vendita, per singoli clienti, etc.), l’assistenza

tecnica ai prodotti (servizio di riparazione, di sostituzione temporanea, di

installazione, etc.), la gestione dei resi e dei dismessi (raccolta/preselezione di

prodotti e/o imballaggi resi/dismessi, raccolta dei prodotti scaduti, etc.).

Per quanto riguarda il layout

complessivo del magazzino la tendenza è quella di adottare una disposizione delle aree

funzionali coerente con il flusso dei materiali in modo da minimizzare i costi di

movimentazione.

Il concetto di piattaforma

logistica è utilizzato in questo contesto con significati profondamente diversi, da cui

deriva una ambiguità di interpretazione. Nell’accezione che appare più adeguata il

termine piattaforma logistica è utilizzato per indicare un complesso organico di

strutture ospitanti una pluralità di imprese che forniscono a terzi o che autoproducono

servizi destinati allo scambio merci, allo stoccaggio, smistamento, imballaggio,

consolidamento dei carichi, etc.; di solito è ubicata in un baricentro territoriale ed

economico ed è fortemente integrata con la rete di distribuzione locale. Requisito

essenziale: la dotazione di un sistema informativo che permetta di svolgere una funzione

preminente nell’organizzazione e nel raggruppamento dei flussi di traffico.

Per completezza si deve

considerare che spesso il termine piattaforma è utilizzato per indicare anche:

un centro polifunzionale

attrezzato e specializzato per smistare, conservare, caratterizzare le differenti

tipologie di merce e, a richiesta, effettuare operazioni di sorting o

confezionamento;

un deposito centrale tale

da costituire il punto nevralgico di una rete distributiva di un produttore;

il transit point di

un vettore.

2.2 La terziarizzazione

della logistica

2.2.1 Definizione di outsourcing

La terziarizzazione (outsourcing)

si configura come il processo attraverso il quale le aziende assegnano per un periodo

contrattualmente definito a fornitori esterni la gestione operativa di una o più funzioni

logistiche (trasporto primario, distribuzione finale, stoccaggio, allestimento ordini,

etc.) o di insiemi di attività logistiche concatenate in interi processi aziendali, a cui

sono aggregabili altre attività prossime alle attività logistiche (imballaggio e

personalizzazione dei prodotti, assicurazione delle merci, sdoganamento e pratiche

bancarie, controlli qualità, operazioni amministrative, etc.).

La terziarizzazione

trasforma di fatto un’attività marginale o non strategica di un’azienda

nell’attività principale (core business) di un’altra.

Una recente indagine

condotta da MarketLine International (EU Logistics, 1997) ha rilevato quali sono le

principali motivazioni che spingono le aziende alla terziarizzazione (riportate in ordine

decrescente di importanza):

riduzione dei costi legati

alle attività da terziarizzare;

focalizzazione sul proprio core

business;

maggiore flessibilità

operativa;

aumento di produttività ed

efficienza nell’esecuzione delle attività da terziarizzare;

mancanza al proprio interno

di know-how specialistico e di tecnologie innovative;

aumento del livello e degli

standard di servizio (sia verso l’interno sia verso l’esterno).

2.2.2 Quantificazione del

mercato della logistica

Nell’affrontare questo

tema si pone da subito un problema di definizione e una questione di metodo. E’

necessario in primo luogo definire cosa si intende per costo delle attività logistiche e

come tale costo possa essere scomposto in componenti elementari. Sono possibili almeno due

approcci:

per centri di costo

(approvvigionamenti, magazzini, distribuzione, amministrazione, etc.);

per attività omogenee

(trasporto primario, stoccaggio, movimentazione interna e picking, mantenimento a

scorta, trasporto secondario, gestione ordini, etc.).

L’articolazione del

costo logistico dovrebbe giungere ad identificare attività il cui costo sia guidato da un

insieme omogeneo di fattori di allocazione dei costi. Ad esempio il costo delle attività

di picking dipende significativamente dal numero di linee d’ordine che occorre

allestire e dalle caratteristiche pondo-volumetriche dei pezzi oggetto di prelievo e delle

unità di carico da cui si effettua il prelievo. In modo analogo il costo del trasporto

primario dipende dal modo di trasporto, dalla tratta considerata e da alcune proprietà

della merce trasportata (quali densità, pericolosità, valore, etc.). Il costo del

trasporto secondario è invece influenzato da fattori assai diversi quali ad esempio il

numero e la densità dei punti di consegna ed il quantitativo medio per consegna.

D’altro canto una articolazione spinta dei costi logistici potrebbe scontrarsi con la

difficoltà pratica di ottenere tali dati dagli operatori del settore.

In secondo luogo si può

procedere alla quantificazione dei costi logistici assumendo due diverse visuali:

per azienda / settore;

per filiera logistica.

Secondo la visione per

azienda, i costi considerati sono solo i costi delle attività logistiche

"controllate" dall’azienda in esame. Tale approccio risponde ad una

esigenza di misurabilità: una azienda ha dati ragionevolmente certi in merito ai costi

che può controllare. Al vantaggio della misurabilità si contrappone però lo svantaggio

della parzialità di indagine: alcuni costi logistici sono annegati nei costi di acquisto,

se sostenuti dai fornitori, oppure fuori dal campo di indagine, se saranno sostenuti dai

clienti.

Secondo la visione per

filiera si esaminano i costi delle attività logistiche dell’intera filiera a partire

dalla produzione delle materie prime fino alla consegna del prodotto al cliente finale.

L’approccio per filiera richiede di:

definire la struttura della

filiera, ossia la successione di attori coinvolti nel processo logistico;

identificare per ciascun

attore i costi delle attività logistiche, avendo l’accortezza di considerare una

sola volta i costi delle attività di interfaccia (tipicamente trasporti e gestione

ordini).

Sommando i costi logistici

dei diversi attori si ottiene l’effettivo costo delle attività logistiche. L’approccio

per filiera è indubbiamente il più coerente con la definizione di logistica.

Presenta d’altra parte l’inconveniente di richiedere il coinvolgimento di tutti

gli attori della filiera in modo che tutte le componenti di costo siano identificate e

quantificate da chi ne ha il controllo.

Le attività di analisi

quantitativa hanno dovuto far fronte ad una disomogeneità nei dati di base. Pertanto nel

corso della fase conoscitiva sono stati condotti incontri con operatori del settore e

interlocutori privilegiati, il cui apporto critico ha costituito un importante riferimento

per l’integrazione e la validazione delle analisi statistiche.

Una prima fonte di dati è

lo studio ELA-AT Kearney realizzato con l’obiettivo di riconoscere e caratterizzare

comportamenti e pratiche di eccellenza nel contesto della logistica europea.

L’indagine è stata condotta su circa 1000 aziende europee (dei principali settori

industriali e di distribuzione, suddivise in grossisti e dettaglianti) tramite

questionario e più particolareggiatamente tramite intervista diretta. Una sezione

dell’indagine riguarda nello specifico l’analisi dell’incidenza dei costi

della logistica sul fatturato aziendale. L’analisi mantiene una visione per azienda e

sviluppa una articolazione dei costi logistici per macro-attività omogenee (trasporto,

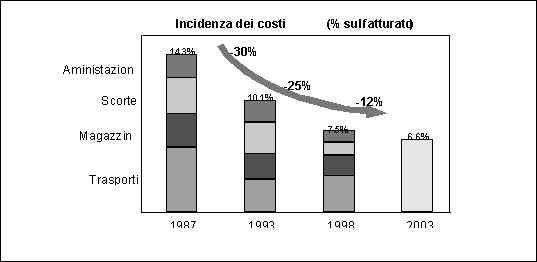

immagazzinaggio, amministrazione, scorte) – si veda figura 2.1.

Nel complesso

l’indagine rivela una incidenza media dei costi logistici sul fatturato pari al

10,1%, significativamente variabile da settore a settore e anche nell’ambito dello

stesso settore. Nei mesi a venire si renderà disponibile una versione aggiornata dello

studio ELA-ATKearney che consentirà di cogliere l’evoluzione nel tempo

dell’incidenza dei costi logistici sul fatturato. Come anticipazione, la figura 2.2

riporta una sintesi dell’evoluzione dell’incidenza dei costi logistici mediati

sui diversi settori dal 1987 al 1998 ed in aggiunta la previsione al 2003.

Una seconda fonte è lo

studio CENSIS - BNC (Convergere sulla logistica, 1998) che si pone l’obiettivo

di monitorare il sistema della domanda e offerta di infrastrutture e servizi per la

logistica delle imprese con specifico riferimento alla realtà italiana. L’indagine

è stata effettuata su un campione di 600 aziende. Lo studio indica un’incidenza

media dei costi logistici pari al 7,3% del totale dei costi aziendali (10% per le PMI e 5%

per la grande industria). Il dato quindi non è direttamente confrontabile con lo studio

ELA-AT Kearney in quanto è diversa la base considerata (costi aziendali versus

fatturato).

Una ulteriore fonte è il Database

Herbert W. Davis che riporta l’incidenza dei costi logistici per alcune nazioni

europee (si veda la figura 2.3).

Lo studio CONFETRA (Fattura

Italia, 1998) si è posto l’obiettivo di quantificare il valore dei costi

logistici per il complesso delle aziende italiane. Sono in primo luogo considerati i

settori merceologici ISTAT riclassificati in nove macro-settori. Per ciascun macro-settore

si è proceduto ad identificare il fatturato (delle aziende manifatturiere con più di 10

addetti) e a stimare l’incidenza percentuale dei costi logistici sul fatturato (si

veda figura 2.4). Il prodotto tra fatturato e incidenza percentuale dà ovviamente il

totale dei costi logistici per macro-settore. La stima dell’incidenza dei costi

logistici per settore è stata condotta suddividendo i costi in due sole categorie: costi

di trasporto e altri costi logistici.

I costi di trasporto sono

stati stimati piuttosto dettagliatamente sulla base di una analisi del fatturato delle

principali aziende fornitrici di servizi di trasporto in Italia. I dati sono stati

opportunamente corretti per tenere conto del cosiddetto "problema della catena

dell’intermediazione": nel valutare la "Fattura Italia" dei servizi

logistici e di trasporto conto terzi è necessario tenere conto di come si sviluppano le

catene logistiche, al fine di evitare duplicazioni (tipiche nel settore

dell’autotrasporto in cui, ad esempio, nel fatturato di uno spedizioniere rientra

anche il fatturato del trasportatore che effettua il trasporto come sub-vettore).

Per quanto concerne gli

altri costi logistici lo studio ha cercato di stimarne l’incidenza per diversi

settori industriali. Si sono derivate tali incidenze incrociando i risultati dei

principali studi esistenti a livello nazionale ed internazionale (si vedano le fonti

precedentemente citate) con interviste individuali ad un panel di esperti e

operatori appartenenti ai vari settori.

Dalle interviste è emerso

come l’approccio seguito sia di fatto coerente con una visione per filiera piuttosto

che con una visione per azienda. Evidenza ne sia il fatto che l’incidenza percentuale

dei costi logistici è nettamente superiore rispetto ai valori presentati dalle altre tre

fonti (ELA-AT Kearney, BNC-Censis, Davis Database) i cui risultati fanno riferimento ad

una visione per azienda. L’approccio per filiera conduce necessariamente a valori

più elevati di incidenza dei costi logistici in quanto considera, per definizione, il

costo di tutte le attività logistiche indipendentemente dall’attore che li sostiene

e li rapporta al fatturato derivante dalla vendita del prodotto al cliente finale.

Applicando infine l’incidenza dei costi logistici (19%) ai fatturati delle aziende

con più di 20 addetti (analisi ISTAT) si ottiene una stima dei costi logistici a livello

Italia. Si presentano infine i risultati di alcuni studi di filiera logistica –

elettrodomestici, editoria, tessile-abbigliamento, grocery e automotive–

istruttivi dal punto di vista metodologico ed esemplificativi dell’incidenza dei

costi logistici sul valore finale del prodotto (figure 2.5, 2.6, 2.7, 2.8 e 2.9 a fine

capitolo).

2.2.3 Tipologie di

terziarizzazione

Si possono identificare

diverse strade che conducono alla terziarizzazione dei servizi logistici:

l’azienda cliente

individua il fornitore di servizi logistici con riconosciuta qualifica e adeguata massa

critica, e mediante un contratto di fornitura di servizi logistici, gli affida la gestione

delle attività logistiche;

l’azienda cliente cede

ad una terza parte un proprio ramo d’azienda. Tale accordo può avvenire con la sola

cessione di personale (outplacement) all’operatore di servizi logistici che

provvede alla gestione in-house delle attività logistiche o, in alternativa, con

la cessione anche di aree, apparecchiature e impianti dell’azienda cliente. Secondo

questo approccio si sono realizzate recentemente importanti esperienze di partnership,

ad esempio nei settori automotive e alimentari freschi;

l’azienda cliente

delega le parti meramente esecutive delle attività logistiche (movimentazione, trasporto,

magazzinaggio, ecc.) ma ne mantiene il controllo, e ricerca la disponibilità di uno o

più fornitori specializzati per i singoli servizi. Questo può avvenire secondo due

modalità:

l’azienda cliente crea

una business-unit, specializzata nel servizio preso in considerazione, che si

configura attorno alla precedente funzione aziendale di cui rileva le risorse. Mediante un

processo di spin-off la funzione logistica di un’azienda si trasforma in

società di servizi logistici conto terzi e si rivolge al mercato esterno, pur mantenendo

(almeno all’inizio) come business principale la gestione della logistica

dell’azienda di provenienza. Esempi importanti possono essere riscontrati nei settori

degli elettrodomestici, alimentari secchi, abbigliamento, chimico-farmaceutico;

l’azienda cliente e il

fornitore di servizi logistici sviluppano un’attività imprenditoriale congiunta, che

assicuri la reale possibilità di sinergie con flussi aggiuntivi e contributi di

esperienza e di personale paritetici. Esempi di questo tipo si sono riscontrati nel

settore pneumatici e, recentemente, nel settore alimentari freschi.

2.2.4 Grado di

terziarizzazione

Con riferimento alla

terziarizzazione dei servizi logistici integrati in Italia si è ancora in una fase

preliminare, ben differentemente da quanto avviene nel settore del trasporto.

L’indagine Censis - BNC 1997 ha rilevato che il 90% delle imprese italiane manifesta

una bassa propensione alla terziarizzazione delle attività logistiche, per motivi che

dipendono sia da fattori strutturali sia da scarsità del mercato dell’offerta dei

servizi.

Sebbene l’Italia sia

oggi il quarto più grande mercato logistico europeo, il ricorso alla

terziarizzazione delle attività logistiche è relativamente poco diffuso in questo Paese

rispetto alla media degli altri Paesi europei. Come evidenziato dallo studio MarketLine

citato in precedenza il grado di terziarizzazione delle attività logistiche in Italia

risulta tra i più bassi in Europa (si veda la figura 2.10) ed è destinato a crescere

significativamente nel prossimo futuro (quasi il 5% all’anno).

Anche gli opinion leader

intervistati sono concordi con l’affermare che l’outsourcing delle

attività logistiche ha davanti a sé grandi spazi e potrà rapidamente recuperare

l’apparente ritardo verso i Paesi europei, dove il fenomeno è già più consolidato.

Le attività logistiche che si situano vicino alle interfacce con gli altri attori della supply

chain vengono considerate come principali candidate all’outsourcing,

mentre attività di supporto ai processi interni vengono considerate molto meno

frequentemente.

Secondo una ricerca

condotta dal CSST (Prospettive del trasporto merci a medio e lungo termine in Italia,

1997) con riferimento alle aziende italiane, le attività logistiche maggiormente

terziarizzate da parte delle circa 200 aziende costituenti il campione sono quelle che

riguardano i trasporti e le attività ad essi più strettamente correlate. Solo in minima

parte risultano invece terziarizzate le attività maggiormente legate alle fasi di

stoccaggio e di produzione, quali il controllo di qualità, la gestione degli ordini e le

attività di pianificazione e amministrazione.

Anche lo studio

precedentemente citato dell’ELA-ATKearney (1993) stima il grado di terziarizzazione

delle attività logistiche con riferimento al campione di 1000 aziende europee. Il grado

di terziarizzazione delle principali attività logistiche secondo quanto riportato dallo

studio del CSST e da ELA-ATKearney è presentato nelle figure 2.11 e 2.12.

Queste ultime fonti

evidenziano un grado di terziarizzazione significativamente superiore rispetto a quanto

riportato nello studio della MarketLine precedentemente citato. La ragione dovrebbe essere

ricercata nel fatto che la MarketLine pare consideri nel computo del grado di

terziarizzazione solo i casi in cui una azienda ha ceduto la maggior parte o tutte le

attività logistiche.

Lo studio CSST rileva

inoltre l’esistenza di una correlazione tra la dimensione aziendale, il livello di

internazionalizzazione dei mercati di sbocco e le quote di terziarizzazione dei trasporti,

come evidenziato nella figura 2.13. Anche a livello contrattuale, mentre le PMI (piccole e

medie imprese) sono legate da rapporti di fornitura meno strutturati e di breve durata

(contratti annuale), la grande impresa tende a sviluppare un forte controllo dei processi

logistici e di trasporto, principalmente attraverso relazioni di partnership con operatori

strutturati e dotati di una rete di collegamenti nazionali ed internazionali.

Anche per quanto riguarda

le altre funzioni logistiche non di trasporto, le grandi aziende dimostrano una

propensione alla terziarizzazione maggiore delle imprese di dimensione più piccola (si

veda la figura 2.14). Dallo studio CSST risulta, ad esempio, che la maggioranza delle

imprese della classe di fatturato più alta ha almeno in parte terziarizzato le funzioni

di immagazzinamento e di picking, mentre nessuna delle aziende di piccolissima

dimensione (meno di 10 miliardi di fatturato annuo) ha terziarizzato neppure in parte tali

funzioni.

2.2.5 Impatto innovativo

della terziarizzazione sul settore del trasporto

Lo studio MarketLine

International citato rivela che il maggiore operatore logistico italiano (Tecnologistica)

occupava già nel 1996 il dodicesimo posto nella graduatoria dei più grandi fornitori di

servizi logistici europei. Il secondo operatore a capitale italiano per dimensione non

compare tra le prime 20 aziende europee mentre il più grande fornitore di servizi

logistici europeo (Exel Logistics) è 5 volte più grande del più grande italiano. Nel

frattempo Tecnologistica è stata acquisita da TNT (gruppo Poste Reali Olandesi).

Essendo l’Italia un

importatore netto di merci (circa 90 milioni di tonnellate annue esportate contro i 290

milioni importati) è certamente più complesso per un operatore italiano presidiare i

flussi dalle fonti di fornitura (fabbriche, depositi centrali a livello mondiale o

europeo) se queste sono localizzate in Paesi diversi dall’Italia.

Per quanto riguarda

l’analisi del presidio delle destinazioni (mercati di sbocco), la profonda conoscenza

della realtà locale, oltre che la reputazione costruita negli anni, pongono gli operatori

italiani in posizione di vantaggio rispetto ai concorrenti stranieri. Ed infatti,

nonostante l’Italia sia il quarto mercato europeo per spesa logistica complessiva

(dopo Germania, Francia e UK), ben sei dei primi dieci più grandi operatori logistici a

livello europeo non operano direttamente in Italia, mentre l’ingresso del capitale

straniero è avvenuto unicamente attraverso l’acquisizione di operatori italiani. Le

principali barriere all’ingresso degli operatori stranieri sono state proprio quelle

peculiarità del nostro Paese (precaria situazione infrastrutturale e elevata

polverizzazione dei punti di consegna).

Una domanda di servizi

prevalentemente elementare ha determinato un offerta rudimentale fatta da molte aziende di

piccole dimensioni, spesso padronali di dimensioni sub-critiche e spesso legate a pochi

clienti storici. In questo panorama risulta difficile per gli operatori logistici riuscire

a generare quelle risorse finanziarie necessarie per condurre un processo di espansione

sia all’interno del Paese che all’estero.

Opinione diffusa tra gli

esperti del panel intervistato è che, probabilmente, si assisterà ad un processo di

razionalizzazione del settore spinto dalla progressiva erosione dei margini di guadagno

che inevitabilmente porterà le aziende ad effettuare una serie di interventi di

riorganizzazione e ristrutturazione per recuperare efficienza e che farà prevalere quegli

operatori in grado di raggiungere adeguate economie di scala. In tal senso la

terziarizzazione della logistica si propone come soluzione per ridurre l’intensità

di traffico delle merci mediante logiche e criteri di razionalizzazione e sincronizzazione

dei flussi fisici e dei flussi informativi.

2.3 Il mercato italiano dei

sistemi informatici per la logistica

I prodotti software che

ricoprono funzionalità rientranti nella sfera di controllo della logistica integrata

possono essere classificati nelle seguenti categorie:

sistemi informativi

aziendali in grado di ricondurre tutte le funzioni aziendali in un unico quadro

gestionale, usualmente indicati con l’acronimo ERP (= Enterprise Resource Planning).

Tipicamente coprono le seguenti aree: Amministrazione, Commerciale, Logistica e

Produzione, Risorse Umane. I sistemi ERP sono orientati a gestire i fabbisogni informativi

"generici", mentre la copertura di fabbisogni informativi "specifici"

(produzione, magazzino, distribuzione, controllo delle prestazioni logistiche, etc.) sono

demandati a sistemi specifici nonostante il tentativo di alcuni sistemi ERP di integrarsi

con moduli aventi funzionalità avanzate;

sistemi per la gestione

operativa del magazzino, usualmente indicati con l’acronimo WMS (= Warehouse

Management Systems). Tipicamente coprono le seguenti aree: presa in carico delle merci in

entrata, convogliamento della merce nelle aree di stoccaggio, supporto all’evasione

degli ordini, gestione del calendario di magazzino, produzione automatica della

documentazione, gestione degli inventari, statistiche di supporto, etc.;

sistemi per la gestione

delle attività di trasporto, usualmente indicati con l’acronimo TMS (=

transportation management systems) oppure come "Transport Planning &

Scheduling". Sono compresi in questa classe sistemi per la gestione ottimale dei

piani di carico come sistemi per l’ottimizzazione dei giri di consegna;

sistemi per la

programmazione avanzata della produzione, usualmente indicati con l’acronimo APS (=

Advanced Planning and Scheduling). Generalmente coprono le seguenti funzionalità: piano

principale di produzione (MPS), calcolo del fabbisogno di materiali (MRP), calcolo dei

fabbisogni di capacità (CRP), schedulazione a capacità finita (FCS);

sistemi di previsione della

domanda commerciale;

sistemi di supporto alla

progettazione e gestione di reti distributive;

sistemi di monitoraggio e

controllo del flusso dei materiali (tracking & tracing) all’interno del sistema

produttivo, usualmente indicati con l’acronimo MES (= Manufacturing Execution

Systems);

sistemi di monitoraggio e

controllo del flusso dei materiali (tracking & tracing) nel sistema distributivo,

comprendente ad esempio i sistemi per la localizzazione satellitare degli automezzi (GPS =

Global Positioning System);

sistemi di gestione della

supply chain, usualmente indicati SCM (= Supply Chain Management). L’attenzione del

management si è focalizzata sulla funzione logistica come area centrale di

semplificazione, ottimizzazione e controllo dei flussi operativi, innescando progetti di

profonda revisione e ristrutturazione dell’assetto distributivo. In quest’ottica

hanno assunto crescente importanza gli strumenti volti a implementare una gestione

informatica e telematica delle relazioni commerciali tra gli operatori coinvolti lungo la

supply chain.

Il potenziamento dei

sistemi informativi è una necessità che sia le aziende clienti sia i fornitori di

servizi logistici devono affrontare, in quanto la logistica si trasforma sempre più da

gestione dei flussi fisici delle merci a gestione e controllo del flusso di informazioni

(si muovono più le informazioni che non le merci). In un rapporto di partnership, il

fornitore di servizi logistici non è più soltanto il braccio operativo del cliente, ma

pianifica e controlla i flussi di merce in arrivo e in partenza nei vari nodi della rete

logistica, progetta e realizza gli interventi migliorativi del servizio, gestisce il

livello delle scorte e il processo di evasione degli ordini (Forecasting, DRP), adotta

sistemi tecnologici di interscambio dati (EDI, OLAP), di localizzazione satellitare degli

automezzi (GPS) e di monitoraggio e controllo dei flussi (tracking & tracing).

Pertanto, per poter sviluppare un’offerta specializzata per i diversi settori

industriali, essi devono ampliare le proprie competenze di Information & Communication

Technology (ICT) da affiancare alle tradizionali competenze nelle attività logistiche.

Secondo il Rapporto

Assinform 1999, il mercato italiano dell’informatica (hardware, software, assistenza

e servizi) nel 1998 ha fatturato 26.500 miliardi, con un tasso di crescita pari al 8,5%

rispetto all'anno precedente. Se confrontato con gli altri Paesi europei, l’Italia

spende meno di un terzo della Germania e circa la metà di Francia e UK, ed è uno dei

Paesi con il più basso tasso di crescita annua di spesa (si veda figura 2.15).

2.4 Logistica e ambiente

2.4.1 Reverse Logistics

In un recente studio (ELA

1995) condotto a livello europeo circa il 75% delle aziende intervistate hanno dichiarato

di aver intrapreso azioni atte a ridurre l’impatto ambientale. I principali ambiti di

applicazione riguardano la gestione degli imballaggi e dei prodotti dismessi (recupero,

riciclaggio, riutilizzo), la riduzione delle emissioni dei veicoli di trasporto e

movimentazione, l’adozione di politiche per la razionalizzazione dei viaggi di

consegna e la riduzione dell’intensità di traffico.

Per quanto riguarda gli

imballaggi, ci si riferisce propriamente agli imballaggi secondari (cartoni e similari) ed

agli imballaggi terziari o di trasporto (tipicamente, pallet). Per quanto riguarda i

prodotti dismessi, ci si riferisce in particolare ai prodotti voluminosi e/o contenenti

sostanze residue potenzialmente pericolose sotto il profilo ecologico-ambientale

(automobili, elettrodomestici, apparecchiature da ufficio, calcolatori, etc.).

Un forte agente di

cambiamento al riguardo è costituito dall’emergere in tutti i paesi evoluti dei

criteri PPP (Polluter Pays Principle) ed EPR (Extended Producer Responsibility), i quali

confermano l’affermarsi della concezione di "disfare le cose" per ricavarne

elementi riutilizzabili o riciclabili. Ciò implica una revisione del le tecniche di

progettazione dei prodotti: il tradizionale "designing for assembly" deve essere

integrato dal "designing for disassembly" e dal "designing for reuse &

recycling".

Per quanto riguarda

propriamente il ruolo della logistica, si va affermando la Reverse Logistics,

intesa appunto come la logistica preposta alla efficiente gestione dei materiali di

ritorno. Nella Reverse Logistics si tratta di raccogliere gli imballaggi e i prodotti

dismessi da una molteplicità di punti origine (potenzialmente da ogni singolo

consumatore), di concentrarli in piattaforme di selezione dei materiali e componenti per

poi avviarli, a seconda dei casi, alla riutilizzazione piuttosto che al riciclaggio o allo

smaltimento. La razionalizzazione di tale complesso processo, che coinvolge i produttori e

i distributori dei beni, le aziende private e gli enti pubblici preposti al coordinamento

e al controllo, presumibilmente costituirà nel prossimo futuro un rilevante campo di

sviluppo e di applicazione delle metodologie proprie della logistica.

2.4.2 Ridurre

l’intensità di trasporto: l’esperienza ECR

ECR Italia è una

associazione fra aziende produttrici (circa 70) e aziende della grande distribuzione

(circa 13) operanti all’interno della filiera grocery avente la finalità di

sviluppare e diffondere strumenti volti a razionalizzare le prestazioni di filiera

(ridurre i costi e migliorare il livello di servizio), costituitasi nel 1994.

Tra il 1995 ed il 1996 è

stato condotto uno studio dal titolo "Redesigning the Supply Chain" con la

collaborazione di Andersen Consulting e del Boston Consulting Group, con l’obiettivo

di tracciare un quadro esaustivo della filiera, di identificare le principali sacche di

inefficienza e suggerire possibili soluzioni.

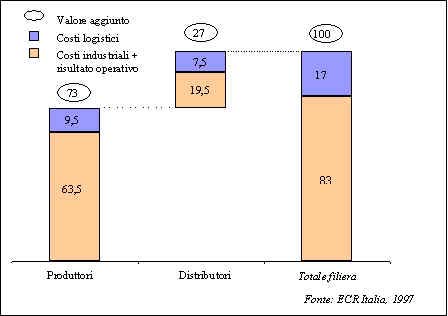

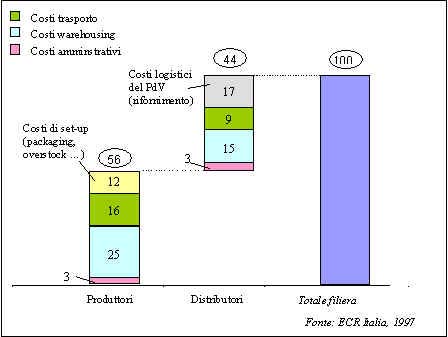

Una prima fase di studio e

analisi dei flussi logistici della filiera "grocery" ha messo in evidenza come

la filiera distributiva sia sotto-ottimizzata poiché caratterizzata da flussi poco tesi,

con costi logistici elevati e livelli di stock in filiera sovrabbondanti: solo il 27%

delle consegne avviene in diretta da fabbrica a CeDi/Iper, il 55% prevede un punto di

stoccaggio intermedio (deposito centrale o periferico del produttore) ed il restante 18%

prevede ben due punti di stoccaggio intermedi. I costi globali della filiera possono

essere drasticamente ridotti dando più spazio a configurazioni che prevedano la consegna

diretta da fabbrica ai punti di consegna, senza punti intermedi di stoccaggio per le

consegne di dimensioni inferiori, grazie a:

lo sviluppo di consegne

Multi-Produttore per aumentare i volumi di consegna (Accorpamento Corrieri) e la creazione

di Depositi Centrali Multi-Produttore;

la spinta delle consegne

multiple (Multi-Drop) a CeDi grazie alla riduzione dei tempi e costi di ricezione;

la spinta del prelievo

multiplo alla fabbrica (Multi-Pick);

l’ utilizzo di

piattaforme di transito Multiproduttore-Multidistributore (Cross-Dock).

Durante la prima fase del

progetto, sulla base di una stima del mix dei flussi, i benefici economici ottenibili

dall’insieme delle soluzioni è stato stimato pari a circa il 35% del costo legato

alla distribuzione e pari al 2,5% del fatturato. Un progetto pilota di

razionalizzazione della filiera "alimentari secchi" è stato avviato per

verificare a livello di "laboratorio regionale" la fattibilità e i benefici

derivanti da una applicazione coordinata di:

soluzioni e mix di flussi

logistici individuati nel corso del progetto;

utilizzo differente delle

infrastrutture logistiche ed eliminazione dei punti di manipolazione e stoccaggio

intermedi tra fabbrica e punto di consegna;

accordi per il

coordinamento e la aggregazione di una massa critica a livello locale;

adeguamento delle modalità

organizzative (push-pull, scontistica logistica, etc.);

approfondimento delle

relazioni tra produttori e distributori (scambio informazioni, condivisione programmi,

etc.).

Hanno partecipato al test

16 produttori (Barilla, Carapelli, Colgate, Del Monte, Dolma, Exportex, Heineken, Henkel,

Johnson Wax, Lavazza, Reckitt&C, Saiwa, Scott, Sperlari, Unilever) e 7 catene di

distribuzione (Conad, Coop, Crai, GS, PAM, Rinascente, Standa) per un totale di 29 punti

di consegna concentrati in Lombardia e Emilia Romagna. I risultati principali del progetto

pilota sono sintetizzabili come segue:

è stata confermata la

fattibilità pratica delle soluzioni testate (Multi-Drop, Cross-Dock, Accorpamento

Corrieri, Deposito Multi-Produttore, quest’ultimo solo simulato);

estrapolando i risultati

delle singole soluzioni, si è confermato il beneficio economico complessivo ottenibile

dalla reingegnerizzazione della filiera logistica (circa 2,5% del fatturato);

con poche eccezioni, tutte

le soluzioni sono applicabili a regime senza la necessità di una pesante revisione dei

sistemi informativi.

La soluzione Accorpamento

Corrieri consiste nell’adozione da parte di un insieme di produttori e/o distributori

di un unico corriere almeno su base regionale con l’obiettivo di migliorare

l’efficienza in consegna (massa critica produttori) e l’efficienza in raccolta

(massa critica distributori). Essa è particolarmente indicata per produttori con un unico

deposito centrale o di fabbrica e volumi compresi tra 1 e 4 milioni di colli/anno; drop

size a CeDi medio bassa: < 4 pallet/settimana; numero di referenze elevato: > 80;

consegne dirette marginali. I benefici ottenibili sono principalmente legati alla

riduzione significativa delle tariffe dei corrieri soprattutto nella fase di distribuzione

e consegna grazie all’accorpamento dei volumi in consegna (effetti di volume sulla

drop size); alla riduzione delle code e dei costi di ricezione a CeDi grazie al minor

numero di mezzi che vanno in consegna; alla riduzione significativa dei ritardi di

consegna grazie alla definizione di una data comune di consegna prestabilita tra i vari

produttori. In figura 2.16 sono illustrati i principali benefici ottenuti nel progetto

pilota Accorpamento Corrieri.

La soluzione Deposito

Multi-Produttore prevede di realizzare un unico deposito multi-produttore in luogo dei

depositi centrali/di fabbrica dei singoli produttori e di ridurre l’ambito di

applicazione della soluzione Accorpamento Corrieri alla sola fase di distribuzione

Deposito Multi-Produttore ai Cedi/agli Iper. Con riferimento al Deposito Multi-Produttore

è stata effettuata soltanto una simulazione che ha mostrato come tale soluzione sia,

mediamente su scala nazionale, più competitiva (di un 10-15%) del solo Accorpamento

Corrieri. Tuttavia questa soluzione presenta attualmente degli svantaggi in fase di

implementazione: è più rigida, in quanto tutti i volumi dovrebbero transitare dal

Deposito Multi-Produttore, anche quelli attualmente gestiti in consegna diretta; è

costosa da realizzare in quanto, concependo il Deposito Multi-Produttore come l’unico

deposito con scorte tra le fabbriche ed i punti vendita, si deve provvedere

all’eliminazione del deposito di fondo linea e/o del deposito centrale.

La soluzione Multi-Drop

prevede il rifornimento di un certo numero di Cedi/Iper per viaggio direttamente dal

deposito centrale/di fabbrica del produttore by-passando i depositi periferici/centrali

del produttore. Essa è particolarmente indicata per produttori con un unico deposito

centrale o di fabbrica e volumi compresi tra 4 e 10 milioni di colli/anno; drop size a

Cedi: media, ossia > 4-5 pallet/consegna; consegne dirette su Cedi medio-grandi. I

benefici ottenibili dalla soluzione Multi-Drop sono principalmente legati a: riduzione

significativa dei costi di distribuzione lato produttore grazie ad una drastica

ristrutturazione dei flussi logistici dovuta al by-pass di depositi periferici ed alla

consegna tramite mezzi di portata superiore (ad esempio Lavazza ha testato la consegna ai

Cedi Pam Argelato, Nordiconad (MO) e all’iper Pianeta (MO) senza passare dal proprio

deposito periferico di Bologna); aumento significativo della frequenza di consegna con

relativa riduzione del livello di stock presso i punti di consegna; aumento della

saturazione dei mezzi e/o incremento del rapporto bilici/motrici. In figura 4.2 sono

illustrati i principali benefici ottenuti nel progetto pilota Multi-Drop.

La soluzione Cross Dock a

Iper è una modalità distributiva che prevede di rifornire molti punti di consegna (Iper)

con merce proveniente da molti punti origine (depositi di fabbrica dei produttori)

attraverso un transit point multi-produttore con funzioni di consolidamento e smistamento

(anche picking). I benefici ottenibili sono principalmente legati alla riduzione degli

stock-out a Iper grazie alla elevata frequenza di consegna (3 volte/settimana); riduzione

del livello delle scorte a Iper sempre grazie alla elevata frequenza di consegna;

riduzione del lead time ordine-consegna a 48 ore; riduzione del numero di punti di stock

in filiera rispetto alla situazione attuale in cui gli Iper vengono usualmente serviti

attraverso un deposito periferico. In figura 2.18 sono illustrati i principali benefici

ottenuti nel progetto pilota Cross Dock a Iper.

In sintesi, i progetti

pilota all’interno del progetto di razionalizzazione della filiera "alimentari

secchi" hanno evidenziato come sia possibile ridurre drasticamente il numero dei

punti di stoccaggio e l’intensità di traffico ricorrendo più frequentemente a

consegne dirette da fabbrica ai punti di consegna, oppure consolidando i carichi presso un

numero limitato di piattaforme di transito multi-produttore (piattaforme di cross docking,

depositi centrali, piattaforma del corriere nel caso di accorpamento corrieri).

I principali fattori

critici per la concreta fattibilità e per garantire l’efficacia delle soluzioni

proposte sono i seguenti:

il raggiungimento di una

massa critica sia sul versante dei produttori che sul versante dei distributori;

meccanismi di coordinamento

dei processi di riapprovvigionamento;

disponibilità di

operatori logistici affidabili in grado di gestire il flusso delle merci e delle

informazioni.

Appendice 2

Tabelle e grafici relativi ai costi

logistici

Figura 2.1 – Incidenza dei costi

logistici sul fatturato aziendale (media europea per settore)

Fonte: ELA - AT Kearney ("Excellence in Logistics", 1993)

Figura 2.2 – Evoluzione

dell’incidenza dei costi logistici sul fatturato aziendale

|

Fonte: ELA - AT Kearney

("Insight to Impact", 1998)

Figura 2.3 – Incidenza dei costi

logistici sul fatturato aziendale

|

Fonte: Herbert W. Davis database (1997)

Figura 2.4 – Incidenza dei costi

logistici sul fatturato aziendale

|

Fonte :

CONFETRA ("Fattura Italia", 1998)

Figura 2.5a – Struttura dei costi nella filiera degli

elettrodomestici bianchi

|

|

Figura 2.5b –

Struttura dei costi logistici nella filiera degli elettrodomestici bianchi (100 = totale

dei costi logistici; tali costi rappresentano il 18,5% del fatturato di filiera)

|

|

Figura 2.6a – Struttura

dei costi nella filiera del tessile-abbigliamento

|

|

Figura 2.6b – Struttura dei costi

logistici nella filiera del tessile-abbigliamento (100 = totale dei costi logistici; tali

costi rappresentano il 14,5% del fatturato di filiera)

|

|

Figura 2.7a – Struttura dei costi nella

filiera dell’editoria

|

|

Figura 2.7b – Struttura dei costi logistici nella filiera

dell’editoria (100 = totale dei costi logistici; tali costi rappresentano il 25,7%

del fatturato di filiera)

|

|

Figura 2.8a – Struttura dei costi nella

filiera del grocery

|

|

Figura 2.8b – Struttura dei costi

logistici nella filiera del grocery (100 = totale dei costi logistici; tali costi

rappresentano il 17% del fatturato di filiera)

|

|

Figura 2.9 – Struttura dei costi nel

settore automotive

|

|

Figura 2.10 – Grado di terziarizzazione

delle attività logistiche

|

Nazione |

Grado

di terziarizzazione delle attività logistiche

Rilevazione (1997) Previsione (2002) |

Incremento

D% |

UK |

34% |

37% |

+9% |

Francia |

27% |

33% |

+22% |

Benelux |

25% |

28% |

+12% |

Germania |

23% |

28% |

+22% |

Svezia |

22% |

26% |

+18% |

Danimarca |

20% |

24% |

+20% |

Spagna |

18% |

23% |

+28% |

Italia |

13% |

16% |

+ 23% |

|

Fonte: MarketLine

International ("EU Logistics", 1997)

Figura 2.11 – Grado di terziarizzazione

delle attività logistiche

|

| Grado

di terziarizzazione di alcune funzioni logistiche : |

Fonte :

AT Kearney

1993 |

Fonte :

CSST

1997 |

| Trasporti di

approvvigionamento |

74% |

| Trasporti di

distribuzione |

82% |

| Sdoganamento merce |

37% |

68% |

| Immagazzinamento e

deposito merci |

33% |

| Prelievo e carico dei

prodotti |

23% |

| Controllo di qualità |

7% |

7% |

| Imballaggio,

etichettatura, prezzatura |

9% |

13% |

| Altre lavorazioni

(EDP, fatturazione, …) |

7% |

10% |

|

Figura 2.12 – Grado di terziarizzazione

delle attività logistiche e tasso di crescita

|

fonte: AT-Kearney ("Insight to

Impact", 1998)

Figura 2.13 – Correlazione tra grado di

internazionalizzazione e grado di terziarizzazione

|

|

Figura 2.14 - Grado di terziarizzazione

delle attività di magazzino per classi di fatturato

|

|

Fonte: CSST ("Prospettive del

trasporto merci a medio e lungo termine in Italia", 1997)

Figura 2.15 – Mercato

dell’informatica nei principali paesi europei (Fonte. Assinform, 1999)

|

|

Figura 2.16 – Benefici ottenuti nel

pilota Accorpamento Corrieri

|

| |

|

Da |

A |

|

Tariffe

corrieri (indice) (*) |

: |

100 |

77 |

Lato

produttore |

Lead Time [gg] |

: |

7,5 |

5 |

Lato

produttore |

Ritardi di

consegna [%] |

: |

24 |

1 |

Lato

distributore |

Indice di

aggregazione |

: |

1 |

>3' 4 |

Lato

distributore |

|

(*) Media

Emilia Romagna e Lombardia

Figura 2.17 – Benefici ottenuti nel

pilota Multi-Drop

|

| |

|

Da |

A |

|

Costi di distribuzione totali di filiera (indice)

|

: |

100 |

60' 90 |

Lato produttore e distributore |

Frequenza di consegna [v/sett]

|

: |

1,3 |

1,8 |

Lato distributore |

Mix bilici/motrici [%]

|

: |

40 |

55' 60 |

Lato produttore |

Saturazione mezzi [%]

|

: |

65 |

75' 85 |

Lato produttore |

|

Figura 2.18 – Benefici ottenuti nel

pilota Cross Dock a Iper

|

| |

|

Da |

A |

|

Costi di

distribuzione totali di filiera (indice) (*) |

: |

100 |

90' 95 |

Lato produttore e distributore |

Stock-out a

Iper [%] |

: |

2,1 |

1,1 |

Lato

distributore |

Livello scorte

a Iper (indice) |

: |

100 |

40' 50 |

Lato

distributore |

Lead time

ordine-consegna [ore] |

: |

72-96 |

48 |

Lato

distributore |

Punti di stock

in filiera [N'] |

: |

2 |

1 (+TP) |

Lato

produttore |